A crescente evolução da tecnologia que vem ocorrendo nos últimos anos afetou o mercado de seguros brasileiro, levando ao nascimento e difusão de insurtechs e healthtechs. Essa revolução digital começou antes em alguns países, e, com a globalização, vem chegando aos poucos no Brasil.

Relatamos que os campos mais tradicionais da economia, como o de seguro e o de saúde, podem ser impactados pela “era digital”, principalmente se unidos a deficiências nos setores. Por exemplo, as reclamações de clientes sobre a burocracia, a morosidade para se obter uma cotação com as corretoras de seguros convencionais e até mesmo, os altos preços.

Assim apresentamos as principais diferenças entre o mercado tradicional e o moderno, evidenciando os impactos da tecnologia e como essa forma de fazer negócios, muda sua forma tradicional de gestão.

Para conceituar os termos insurtech e healthtech, é importante definir, primeiramente, o que é uma startup, pois eles são segmentos específicos, uma startup, geralmente é caracterizada por funcionar com baixos custos através do uso da tecnologia, por ser constituída por uma equipe mais jovem e por ter como função central a pesquisa, a investigação e o desenvolvimento de novas ideias.

O termo insurtech vem da união das palavras seguros e tecnologia.

São Startups que unem o ramo dos seguros com os benefícios tecnológicos.

Acompanhando as inovações no âmbito digital, surgiram para revolucionar o mercado de seguros, apresentando novas oportunidades para a relação com os clientes, também é uma oportunidade para a identificação de fraudes e para agilizar o pagamento de indenizações. Além de apresentar novos modelos de negócios para as seguradoras, que ainda utilizam muitos processos anuais, pelo menos no Brasil.

As chamadas healtechs são plataformas online de segmentos de saúde e estão crescendo cada vez mais para tentar acabar com os déficits que o setor apresenta, que estão ligados, principalmente, a insatisfação pelos usuários.

Complementa que essa informatização na venda de seguros saúde traz autonomia para o próprio segurado que pode acessar várias modalidades e verificar qual é o que mais se adequa ao seu perfil ao invés de ter que procurar um corretor para o orientar sobre isso, assim que o processo de tornar tudo digital reduz a chance de erro de dados para os clientes e o custo da operação.

O setor de seguros é dominado por corretoras de médio e pequeno porte, que não têm estrutura para investir em inovação tecnológica. Dessa maneira a responsabilidade fica para as seguradoras, que geralmente são empresas multinacionais.

Inicialmente houve o questionamento em acarretar em uma crise para as corretoras locais que algumas vezes não conseguem acompanhar a evolução das seguradoras.

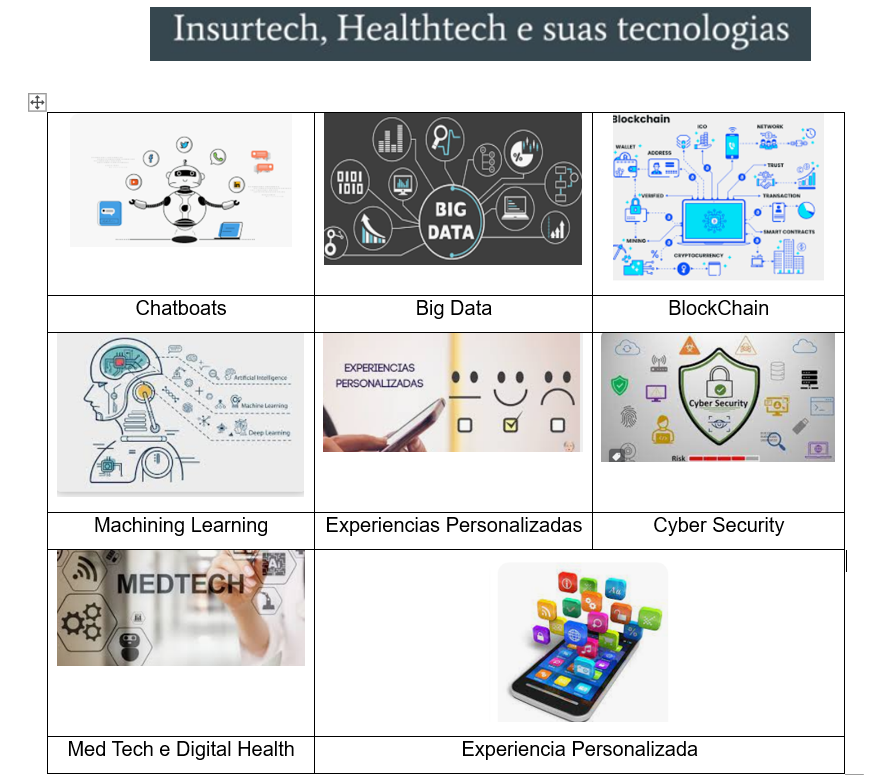

A princípio, as seguradoras, frente a essa era digital, têm investido em chatbots (programas de computador que tentam simular um ser humano na conversação com as pessoas) e big data (programas com soluções específicas que permitam a profissionais de TI trabalhar com informações não estruturadas a uma grande velocidade).

As seguradoras estão avançando ainda mais com a disponibilização de algumas ferramentas para os próprios segurados em seus portais e o uso de aplicativos também tem se disseminado, assim como operações que podem ser feitas pelos respectivos clientes em seus aparelhos celulares.

As insurtechs, além de usar as ferramentas anteriores, usam outras tecnologias, como, por exemplo, para aplicar cálculos matemáticos complexos ao big data automaticamente, usam o machine learning (em português, aprendizado da máquina) que é um método de análise de dados que automatiza a construção de modelos analíticos, e é baseado na ideia de que sistemas podem aprender com dados, identificar padrões e tomar decisões com o mínimo de intervenção humana.

Outras ferramentas utilizadas nesse mercado tecnológico são, data analytics um processo que envolve examinar dados para tirar conclusões úteis para os negócios feito por meio de softwares especializados; blockchain, que é apontado por muitos autores como um “livro razão”, em outras palavras, são bases de dados e registros que têm a finalidade de criar um índice global para todas as transações que acontecem em um determinado mercado (TAINO; CUSCIANO, 2018); digital health (saúde digital, em português) é uma área que usa tecnologias da informação e comunicação para tratar pacientes, realizar pesquisas, promover aprendizagem e treinamento e também acompanhar doenças.

E para a proteção de sistemas conectados à internet, incluindo hardware, software e dados, de ataques cibernéticos, essas companhias usam cyber security, uma estrutura que se baseia tanto na vigilância dos dados e sistemas de uma determinada empresa quanto na implementação ou criação de ferramentas para evitar que, uma vez exposta a rede ou sistemas, dados não sejam comprometidos.

Um ponto forte das insurtechs é que elas estão analisando situações que não costumam ser exploradas pelas maiores empresas do setor, por exemplo, determinar a melhor forma de precificar um seguro para roubos de automóveis em uma cidade totalmente conectada, com sensores nos quarteirões que pudessem demonstrar a localização de cada carro em tempo integral, procurando olhar as especificidades de um determinado risco, para que a precificação atuarial seja mais racional e justa. Além disso, essa forma de negócio digital ajuda na sustentabilidade, pois a impressão de papéis se torna cada vez menos necessária e permite a diminuição de custos operacionais e comerciais.

No Brasil, as insurtechs e as healthtechs são novidades para a economia, já que começaram a surgir, principalmente, em 2016 e têm crescido desde então. Há muitos investimentos nessa área, principalmente por empresas aceleradoras de startups, como a Oxigênio Aceleradora (criada pela Porto Seguro), o que mostra que, apesar do temor de muitos corretores, as insurtechs e as healthtechs na verdade dividem opiniões, sendo vistas por muitos como uma chance de explorar ainda mais o mercado de seguros, conquistar clientes mais jovens e encontrar métodos que melhoram o cálculo de risco, evitam fraudes e agilizam o pagamento de indenizações por sinistros, além de trazer um preço mais justo ao perfil de cada cliente.

[i] Head Latam Atuarial desde 1987 em empresas multinacionais e nacionais. Partner AT Service, atuação em Climate Risk Studys, Pensions, Supplementary Healthcare, Insurance, Longevity, Governança Corporativa (ESG – IA) – Data analytics – Risk Management, Reinsurance, para todo o mercado securitário através de Consultoria, Assessoria, Auditoria, Perícia, Laudo Atuarial de Benefícios à Empregados (CPC 33/ CVM 695/ IAS 19/ IFRS) e 2º Opinião em Resultados Atuariais, devidamente certificada pelo IBA como Atuário Auditor e Atuário, com Membro Titular nas comissões de Seguros, Beneficios pos emprego, Mebro Suplemente em Previdencia Complementar e ouvintes nas demoais comissões, Responsavel pelo GT Risk Sharing junto ao IBA Responsável Técnico, Membro do IAA e Membro of Word Economic Forum. Perita Judicial desde 1987, Palestrante na ANSP, IPCOM, APTS, Universidades e eventos voltados a área da atuarial. #Olhar Atuarial – Coach, Empreendedora, Pesquisadora e Conselheira. Acadêmica desde 2010 e Coordenadora da Cátedra de Ciências Atuariais pela ANSP – Academia Nacional de Seguros e Previdências.

[ii] É graduada em Ciências Atuariais pela Fundação de Estudos Sociais do Paraná – FESP no ano de 1999, com especialização em Gestão do Sistema Previdenciário e extensão metodologia de ensino superior pela Faculdade SPEI no ano de 2008. Perita Atuarial desde 2008, especialista em saúde suplementar e previdência, com participação efetiva na comissão de Saúde Suplementar junto ao IBA. Foi professora da Faculdade SPEI, palestrante em eventos realizados anualmente pela CTS – Consultoria, empresa em que atua desde 2002, na qual exercer o cargo de gerente atuarial, atuando como atuária responsável em mais de 20% de operadora ativas no mercado de saúde suplementar, onde desenvolve novas metodologia para provisões técnicas, precificações e demais cálculos relacionados as exigências da ANS. E como publicação desenvolveu estudos para conclusão de Pós Graduação. Acadêmica na ANSP desde 2019.

*Magali Zeller

*Magali Zeller

Sócia e Diretora Atuarial na AT Service Consultoria Atuarial, empresa que há mais de 35 anos está entre as maiores consultoria atuarial em saúde, previdência, seguros, pet| Avaliação Benefícios a Empregados NBC TSP 25 – IAS 19 – CVM 695 – CPC 33| Auditoria Atuarial |IFRS 17 | Pericia Atuarial Membro do IBA – Instituto Brasileiro de Atuária | Associada e Representante no IAA – International Actuarial Association, | Pela Unidas Autogestão foi convidada a participar dos comentários dos indicadores da Pesquisa Unidas de 2010 e pela GNDI em estágio na Kaiser Permanente em Oakland-EUA. Membro colaborador do IPCOM – Instituto de Previdência Complementar e Saúde Suplementar Atuária desde 1987 pela PUC. MBA pela FAAP – Gestão em Saúde. Especialização em Estatística pela USP. Bacharel em Ciências Contábeis em 1985. Acadêmica desde 2010 e Coordenadora da Cátedra de Ciências Atuariais pela ANSP – Academia Nacional de Seguros e Previdências.

*Sandra Odeli

Atuária e Gerente Atuarial na CTS Consultoria Técnica Atuarial e Serviços. Acadêmica desde 2019 e Vice Coordenadora da Cátedra de Ciências Atuariais pela ANSP – Academia Nacional de Seguros e Previdências.

Expediente – Diretor de Comunicações: João Alfredo Di Girolamo | Conselho Editorial: Edmur de Almeida l Felippe Moreira Paes Barretto l Goldete Priszkulnik l Homero Stabeline Minhoto l João Marcelo dos Santos l Rogério Vergara l Produção: Oficina do Texto | Jornalista responsável: Paulo Alexandre | Endereço: Alameda Santos 2335 – 11º andar, conjunto 112 – Cerqueira César – São Paulo – SP – CEP 01419-002 | Contatos: (11)3335-5665| secretaria@anspnet.org.br | anspnet.org.br |